核心观点:和而泰深耕智能控制器业务,全球布局+领域拓展的成长路径很清晰,同时旗下射频芯片业务盈利能力极强、成长预期佳,中期有望成为重要业绩驱动力。 一、深耕智能控制器产品,同时拓展射频芯片业务

公司成立于2000年,前身为和而泰科技,股东具备清华大学和哈工大技术背景,2010年上市,目前公司业务深耕于智能控制器领域,同时新进布局射频芯片业务。

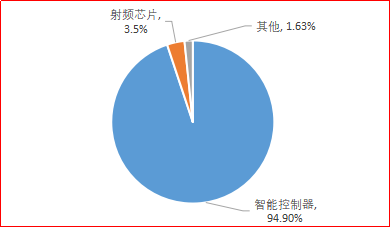

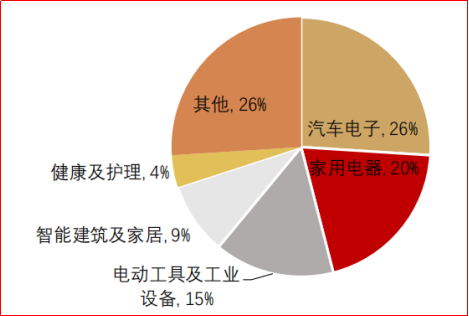

从公司2020年报来看,智能控制器业务收入占比近95%,而根据公司该产品下游应用领域差别来看,各领域占比为:家用电器63.88%、电动工具17.37%、智能家居9.47%、汽车电子2.12%、健康医疗与护理2.05%。

2020年和而泰收入结构(数据来源:公司公告)

2020年和而泰收入结构(数据来源:公司公告)

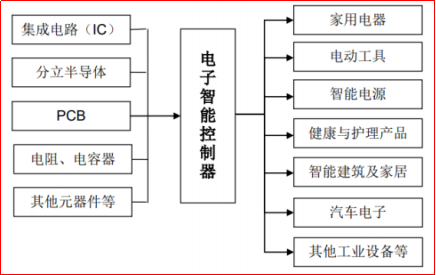

智能控制器是在微控制器(MCU)或数字信号处理器(DSP)芯片基础上,加入计算机程序,被包装在仪器/设备里扮演“大脑”角色的关键产品。

上游原材料配件包括集成电路、分立半导体器件、PCB、电阻、电容器等元器件,下游对接家用电器、健康与护理产品、电动工具、智能家居、汽车电子等终端产品。

智能控制器产业链

智能控制器产业链

智能控制器的生产方面,行业有OEM(代工)和ODM(设计、代工一体)两种模式,后者技术含量更高,利润率也较高,和而泰的智能控制器生产属于后者。

短期看,智能控制器作是公司业绩主要驱动力所在,客户订单释放决定短期业绩释放节奏;

中长期来看,智能控制器的产品领域拓展与射频芯片业务爆发是看点所在。

二、 短期疫情助力业绩高增长,中期凭借客户积累+自身优势,成长前景佳

短期疫情加速国产替代,公司业绩迎来爆发。

2020年在全球新冠疫情施虐的背景下,我国由于对疫情控制良好,使得厂商复工顺利,为国内厂商提供了宝贵的产能替代窗口期,公司受益于这一产业利好因素,2020年订单释放超预期。

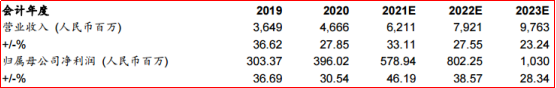

根据公司2020年年度报告,公司全年实现营收46.66亿元,同比增长27.85%;实现归母净利润3.96亿元,同比增长30.54%,实现业绩爆发式增长。

公司拥有良好的客户基础,奠定订单拓展基础。

公司坚持高端技术、高端客户、高端市场的“三高”经营定位,积累了伊莱克斯、惠而浦、西门子、TTI、ARCELIK、海信、海尔、苏泊尔等全球著名终端厂商客户资源,为中期的业务拓展奠定了良好基础。

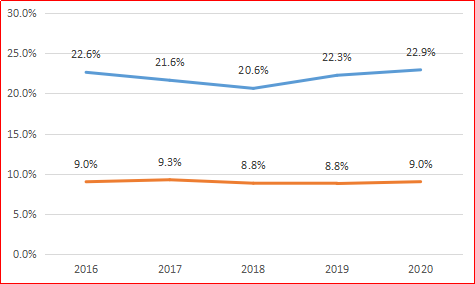

自身重视研发、成本管控佳,助力增速超越行业水平。

研发上,公司2020年研发费用2.37亿元,同比增长39.41%,其中四季度单季度研发费用0.91亿元,其单季绝对值与营收占比创历史新高;

成本管控上,近些年公司毛利率基本维持在20%以上,净利率则保持在9%上下,毛利率、净利率较高且波动小;

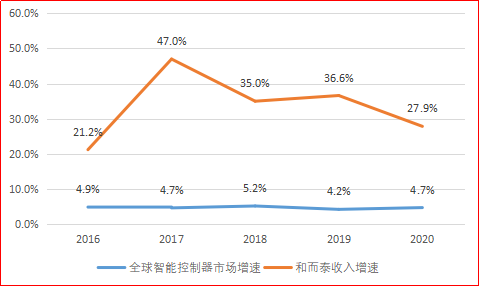

成长性上,考虑到公司收入约7成来自海外,我们将公司收入增长率与全球智能控制器市场增速对比,可以发现公司成长性良好,近年增速远超行业水平,后续成长性值得期待。

公司近五年毛利率、净利率变化情况(数据来源:公司公告)

公司近五年毛利率、净利率变化情况(数据来源:公司公告)

公司收入增速远高于全球市场增速(数据来源:华西证券、公司公告)

公司收入增速远高于全球市场增速(数据来源:华西证券、公司公告)

三、智能控制器市场广阔,公司全球布局、着力应用领域拓展,成长预期逐步打开

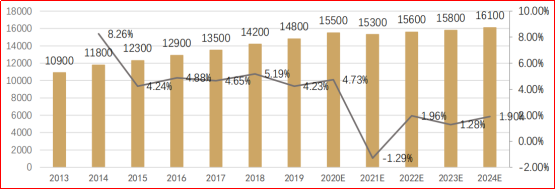

智能控制器市场广阔,成长天花板高。

智能控制器终端应用广泛,整体市场规模可观,同时在科技技术快速发展、物联网应用逐渐普及的背景下,具备较强的可持续成长驱动力。

全球智能控制器自2013年以来保持良好的增长势头,预计2020年将达到1.55万亿美元,2024年将增长到1.61万亿美元,万亿级别的市场为行业内优秀公司的长期成长提供了空间。

全球智能控制器市场规模(亿美元)及同比增速

全球智能控制器市场规模(亿美元)及同比增速

公司立足全球布局,着力于领域拓展,成长预期逐步打开。

一方面,公司基于全球市场、全球布局的宏大视角,在国内深圳、杭州生产基地之外也在意大利、越南拥有生产基地,打下了良好的全球化基础,能更好地分享行业蛋糕;

另一方面,公司当前收入来源主要来自于家电和电动工具领域的智能控制器,而从全球市场结构来看,在2019年的全球智能控制器应用领域分布上,汽车电子占比达26%,为第一大应用领域,后续公司产品在汽车电子领域的拓展值得期待。

2019年全球智能控制器应用情况

2019年全球智能控制器应用情况

四、旗下铖昌科技射频芯片业务壁垒高、盈利能力强,前景佳

射频领域积累深厚,产品在5G及卫星领域有良好前景。

公司旗下子公司铖昌科技在微波毫米波射频T/R芯片方面拥有自主设计、研发等核心竞争力,是该领域除极少数国防重点院所之外唯一掌握该项技术的民营企业,也是唯一一个在相关领域承担重大国家专项研发的高新技术企业。

铖昌科技的微波毫米波射频芯片产品目前广泛应用于卫星遥感、卫星导航和通信等领域,随着国家政策对产业的驱动,以及卫星互联网、5G毫米波通讯市场空间的逐步开放,市场对微波毫米波射频芯片的需求不断提升,铖昌科技的市场空间也会得到进一步拓展。

公司盈利能力强,有期权激励给出高增长指引,分拆上市在路上。

2020年子公司铖昌科技主营射频芯片业务实现收入1.62亿元,同比增长13.09%,根据公司披露其2018年-2020年实现归属于母公司股东的净利润21,444.48万,估计净利率可达43%,盈利能力极强;

2020下半年,公司低轨卫星T/R芯片领域已开始小批量交付,同时继续迭代研制5G毫米波波束赋形芯片,而2021年股票期权激励计划更是给出了高增长的业绩指引(以2020年为基数,2021/2022/2023年净利润增长率不低于35/70/120%)。

2020年12月铖昌科技已完成上市辅导备案登记,后续独立上市将引发价值重估,亦存在题材炒作空间。

五、财务、估值与策略

财务上,应收账款、存货都在可控范围内,负债也不高,2020年维持高增长且经营现金流良好,尽管商誉金额稍大(主要是收购铖昌科技形成,暂无计提风险),但瑕不掩瑜,整体比较健康。

根据华泰证券最新财务预测,伴随公司在建工程转固、智能控制器业务市占率持续提升以及中期射频业务爆发,未来两年有望延续高速成长趋势。

估值方面,截止3月1日收盘,公司市值220.7亿,对应2022年市盈率约27.5倍,估值不贵,若考虑到旗下子公司铖昌科技拆分上市的炒作预期,颇有弹性。

操作上,可以趋势参与,回调可重点布局。

以上分析仅供参考,不作为投资建议。

皆妙笔

皆妙笔