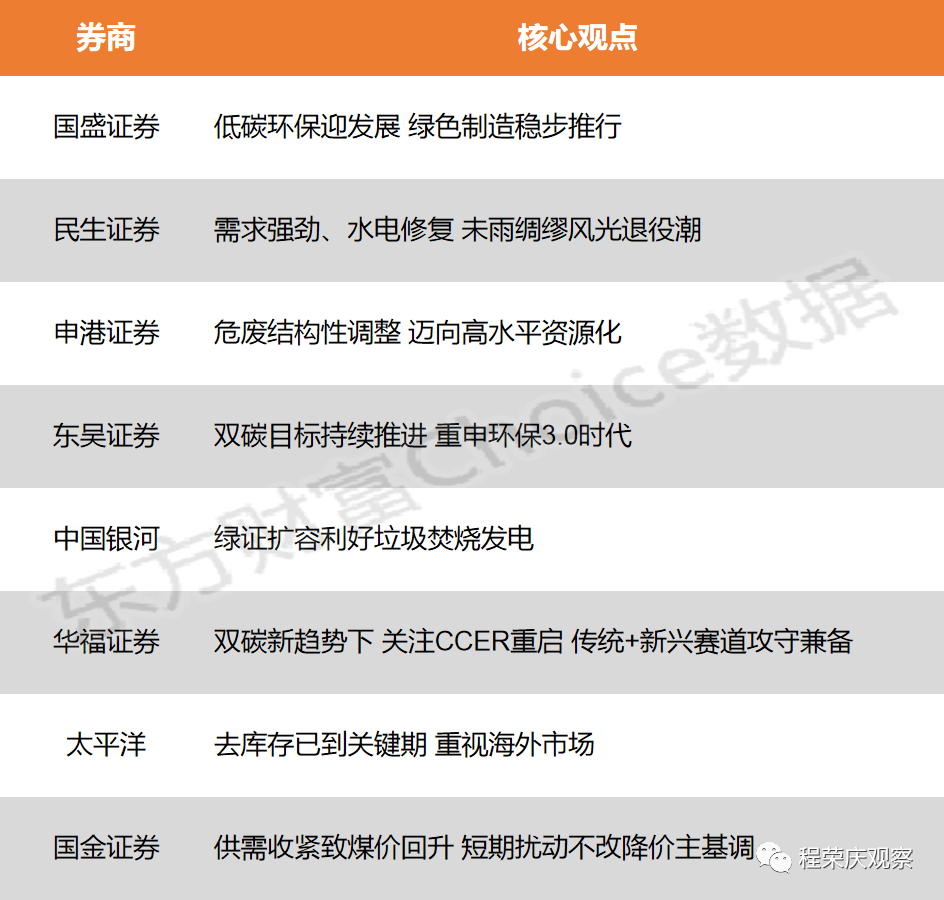

国盛证券表示,低碳环保迎发展,绿色制造稳步推行;东吴证券指出,双碳目标持续推进,重申环保3.0时代;太平洋认为,去库存已到关键期,重视海外市场。

国盛证券:低碳环保迎发展 绿色制造稳步推行

核心观点:景气度向上,关注整体资源回收新机遇。过去三年环保板块表现低迷,估值、持仓等仍均处于低位,当前环保景气度向上,节能降碳目标下资源回收有望加速,再生资源需求释放确定性高,看好细分领域资源回收板块。

推荐关注:1、切入危废资源化,业绩迎拐点的惠城环保;在手项目丰富,危废资源化技术强壁垒高的高能环境。2、检测、磁材并行的中钢天源。

民生证券:需求强劲、水电修复 未雨绸缪风光退役潮

投资建议:此前我们提出南、北、东、中的缺电四步曲,前两步已经验证,受台风等因素影响,第三步华东/长三角缺电未落,近期华中高温或将再现“限电”。虽然来水情况仍有波动,但中报业绩坑已确认,Q3同比好转是大概率事件,短期有望受益于华中、西南缺电。

推荐标的:水电板块推荐长江电力、黔源电力,谨慎推荐国投电力、华能水电、川投能源;火电板块推荐申能股份、福能股份,谨慎推荐华电国际、江苏国信、浙能电力;核电板块推荐中国核电,谨慎推荐中国广核;绿电板块推荐三峡能源,谨慎推荐龙源电力、浙江新能。

申港证券:危废结构性调整 迈向高水平资源化

核心观点:全国危废面对同一盘棋,过剩产能出清将重整资源化产业链。我们预计,囿于资源化技术发展进入瓶颈,多省份普遍存在的诸如焚烧飞灰利用处置的问题将与大宗工业固废一样,成为长期痛点;而目前已经严重过剩的资源化价值较高的危废品类面临的产能出清压力预计将逐步加大。未来高水平深度资源化则是普遍被各省份所鼓励的投建方向。

投资策略:各省纷纷发布谨慎投建特定品类的危废利用处置产能的建议,危废产能出清与结构性调整持续推进,而高水平深度资源化是各省普遍认同的发展方向。我们看好产业链构建完善、深度资源化水平较高的危废资源利用企业在产能出清过程中的发展,推荐关注高能环境等标的。

东吴证券:双碳目标持续推进 重申环保3.0时代

投资要点:行业经历粗放1.0时代(资金+政策驱动)、2.0时代(杠杆驱动),进入高质量发展3.0时代(真实现金流+优质技术驱动),估值体系重塑。

重点推荐:洪城环境,蓝天燃气,新奥股份,景津装备,美埃科技,盛剑环境,高能环境,仕净科技,龙净环保,光大环境,瀚蓝环境,凯美特气,华特气体,国林科技,金科环境,三联虹普,赛恩斯,天壕能源,英科再生,九丰能源,宇通重工。

建议关注:昆仑能源,重庆水务,兴蓉环境,鹏鹞环保,三峰环境,再升科技,卓越新能。

中国银河:绿证扩容利好垃圾焚烧发电

投资策略:三部委发布通知,提出对绿证覆盖范围全面扩容,对风电、太阳能发电、生物质发电、地热能发电等可再生能源发电项目核发可交易绿证,对存量常规水电暂不核发可交易绿证。政策要求仅对于不再享受中央财政补贴的项目绿电收益归发电企业所有,在垃圾焚烧发电行业国补退坡背景下,新增垃圾焚烧项目有望迎来多元的收益潜能。

推荐标的:仕净科技、盛剑环境、国林科技、景津装备、美埃科技、高能环境、路德环境、山高环能、伟明环保、久吾高科、赛恩斯、瀚蓝环境、清新环境。

华福证券:双碳新趋势下 关注CCER重启 传统+新兴赛道攻守兼备

投资要点:CCER重启在即,交易持续走高。此外,政策推进能耗双控转型碳排放双控,需要加强碳核算能力和基础能力建设,利好碳市场建设。

投资建议:2023年CCER有望重启,全国碳交易平台或将迎来行业扩容,建议关注碳监测CEMS龙头标的雪迪龙。垃圾焚烧发电可实现温室气体减排并积极参与碳排放交易,有望受益于CCER的重启,建议关注瀚蓝环境、三峰环境。再生资源方面,建议关注再生塑料资源化企业英科再生,生物柴油建议关注卓越新能。

太平洋:去库存已到关键期 重视海外市场

核心观点:根据我们势能分析框架,电动车、光伏等主产业链处于供需松动周期,重视阶段性机会(三季度有机会);新技术、新市场处于重要投资窗口期。

投资建议:1、新能源汽车:重视新周期开启带来的新技术、新市场机会,技术、成本、出海领先的一体化龙头,特斯拉、宁德时代、亿纬锂能、比亚迪、天赐材料、华友钴业、璞泰来、恩捷股份、科达利等。

2、光伏:估值底、情绪底已现,左侧布局时机已经开启。重视组件辅材、新技术两大主线投资机会。推荐核心成长,晶澳、晶科、阿特斯、中环、隆基、天合、阳光等。

3、风电:持续推荐“两海”主线和业绩弹性较高环节。海缆:东方电缆、亨通光电、中天科技等;塔筒/桩基:泰胜风能、天顺风能、海力风电等;铸锻件等零部件:日月股份、金雷股份、恒润股份、广大特材、振江股份等。

国金证券:供需收紧致煤价回升 短期扰动不改降价主基调

核心观点:6M23 动力煤价出现止跌回弹,主因供给放量趋缓及季节性耗煤增加,且供给侧变化的影响更大。后市展望,供给短期受挫但需求支撑力不足,此轮煤价反弹可持续性较差,预计后期煤价中枢有望持续下行。

投资建议:煤价下行大趋势下火电业绩将迎来实质性改善,建议关注火电资产高质量、积极拓展新能源发电的龙头企业华能国际;可发挥民企优势灵活配置煤炭来源结构、有新机组核准预期的龙头企业宝新能源;积极承担省内保供任务,资产价值有望重估的龙头企业浙能电力、江苏国信、皖能电力。

皆妙笔

皆妙笔