中国股市的钱到底都被谁赚走了?

据统计,从2017年高点至2018年年末A股市值已经蒸发了近24万亿。哀叹不已的股民不禁疑问,我们的真金白银究竟都去了哪?

蒸发数额惊人:24万亿!

24万亿意味着什么?24万亿比我国2015年全年的GDP还多;相当于建18条京沪高速铁路;相当于近344个巴菲特资产的总和,这么一笔巨大的财富却在无形中灰飞烟灭。

仅几万亿的实际资金投入

有一个颠扑不破的科学真理:能量守恒,物质不灭。也就是说,没有什么东西会平白无故的消失不见,物质是永存的。股票也是如此,分析人士表示,中国股市虽说号称蒸发了24万亿人民币,但实质上只有几万亿的实际投入资金而已。就是这几万亿资金炒高了整体的A股市值。

长城证券首席分析师认为,股市是一个虚拟经济,股价只是一个货币符号,在不同点位下代表着不同的数字。整个股市有2/3处于非流通状态,加上流通价的下跌产生了一定杠杆效应。“事实上,股市是流通者的4万亿撬动着13万亿的资本流动。当时计算的市值也并非代表真正有那么多货币在股市。”

举一个简单的例子来说,你有三亩地,以1万元的价格卖了一亩给别人,于是市场价就是1万元,你还有2亩,身价就是2万元。后来那个人把地转给另一个人,2万元成交,于是每亩市场价升到了2万元。于是你的资产就要重新计算了,变成4万元。最后那亩地被辗转交易多次了,最后接手的人用了100万元,于是最新的市场价达到了100万元,你资产又要重新计算了,你有200万元了。后来碰到经济萧条,最后接盘的人被迫以1万元卖掉土地,市场价格又回到了1万元。你的资产打回原形,从200万元到起点2万元,中间蒸发了198万元。其实就是一场纸上富贵,并没有真实金钱的损失。

可见,市值蒸发并不等同于真实的财富缩水,这种蒸发的奇观源于“边际撬动”的现象,即某个交易日里仅仅有10%的股票交易,就能把股票价格带到一个不可思议的高度,那么其他90%的没参与交易的股票也自动分享了这一“疯狂的荣耀”,于是乎,市值是一个怪物,它有属于自己夸张的“数字杠杆”。

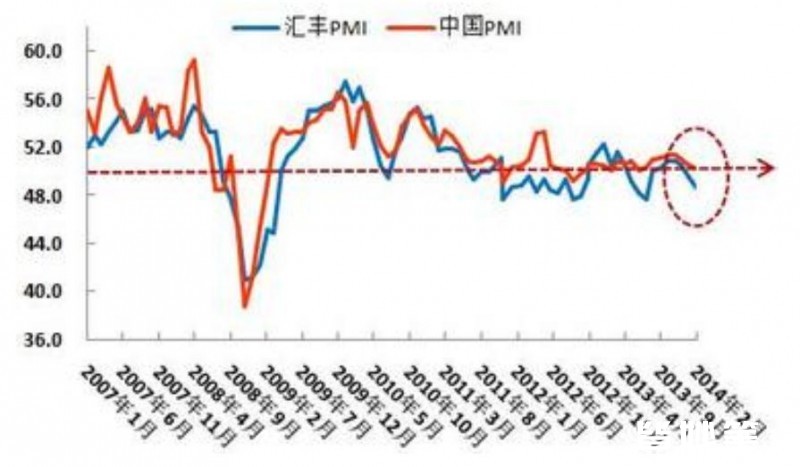

为何多数散户资金“蒸发”快?

据统计,目前的A股市场中,持股市值100万元以下的中小投资者占到总数的99.4%,占总市值的50%,业界把这些人统称为“散户”。作为普通投资者,不可能像财政和券商那样旱涝保收,不可能拥有“大小非”的低成本优势,更没有本事从股市里“融资”,因此,要想在股市里成功,低位买入,高位逃顶是散户赚钱的不二法门。

但自我国股市创立以来,媒体报道过从几万元炒到上亿资产的幸运投资高手,然而,这只能以数百万分一来计,出现的概率不比买彩票高多少。更多的情况是,大量股民炒股初期赚了点小钱,最后又全部赔了进去,而且,还亏掉了老本。散户为什么老是成为最后的买单者,而不能成为永远的赢家?答案是,散户终究只是散户,这是“宿命”。

一方面,散户恐惧下跌,而且本金有限。因而在市场真正跌至谷底的时候,要么被吓傻了,不敢进场,要么是因为手里已经没钱,想“抄底”也是心有余而力不足。因此,散户很难买在低位。

再者,散户喜欢跟风、追高。当股市经过了一段时间的上涨,已经积累了不小的升幅之后,多数普通投资者才开始关心股市,这时进场的话,已没有太大的成本优势可言。随着股市进入主升段,“赚快钱”的独特魅力开始吸引越来越多的股民投身股市,疯狂炒作那些具有标志性意义的热门股,出于“再赚一点就走”的贪欲考虑,高位进场的多数人不再愿意离场。由于舍不得离场,散户最终的下场只能是在随后的熊市中越陷越深,逢低“补仓”,直至打光最后一颗子弹。

股票有无主力入驻,从哪些指标上可以看出来?

1、龙虎榜看游资

股票的波动方向,由大资金来决定。那么,我们怎么看一家上市公司的主力?一家公司上市之前,会有原始股东,也会有机构的战略配售。待上市之后,原始的限售股东有解禁期,不能一上市就跑光了,所以新股刚上市不久,纯粹是炒筹码博弈。

新股上市基本都会连续一字板,等到哪天开板了,中签的投资者就会卖掉手中的股票,流通股经过一通换手,就会转移至市场上其他的投资者,一部分就会落入到有实力的短线游资手上,结合市场热点来封板。因此,新股上市的几个月内,游资是主要的主力,我们从龙虎榜就可以看出来有无游资进入股票。

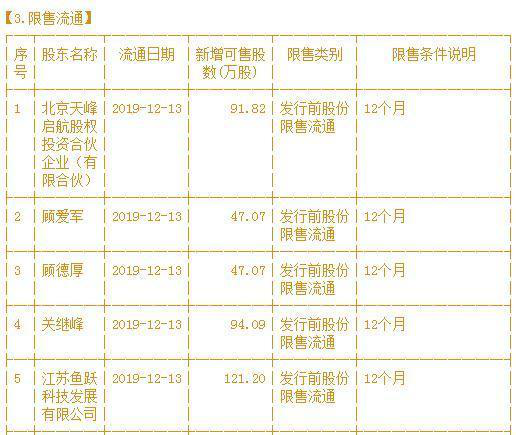

2、限售股解禁看拉升动力

新股上市都会给予溢价,随着市场投资者回归理性,股票的基本面决定了股价走势,有些股票上市几年依然能屡创新高,但大部分是,上市后炒作一番,然后是进入长期的下降通道。因为A股的一个实情是,有些企业上市的目标是巨额的溢价,为了能以更高的价格套现。所以,临近解禁期,会有些待解禁的资金蠢蠢欲动,想办法把股价拉起来。我们可从炒股软件的F10里面查询“限售流通”情况。

3、股东户数变动看筹码集中度

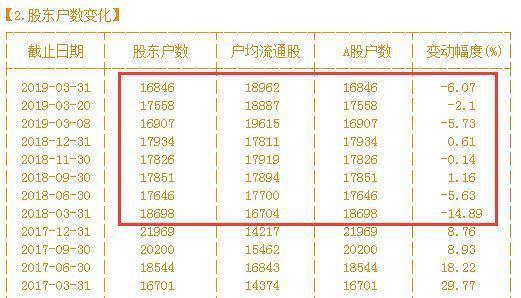

新股上市三年后,就可以达到全流通状态,定增的限售股除外。如果有主力要进入一只股票,必然要收集筹码,在筹码集中的过程,股东户数会降低,因为主力即使分了很多账户来吸筹,还是会远远低于散户的账户数量。我们可以在F10里面查看“股东户数变动”,股东户数连续几个季度都在减少的个股,就要密切跟踪了。如下图的个股,筹码集中区域,就是股东户数一直在减少的区域,近期结合热点直接启动第一波主升浪。

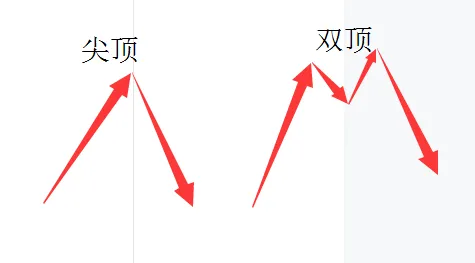

4、技术图形和筹码指标看主力动作

大部分老股票都有牛熊周期,牛市就是主升浪阶段,熊市就是漫长的筑底阶段。在熊市的筑底阶段,就是主力介入的时机,主力需要衡量两个方面,第一,上市公司未来是否有预期改善的利好,比如业绩好转、优质资产注入等;第二,股价是否跌出了足够的空间。有底部的吸筹空间、未来也有利好的股票,主力操盘的成功率更高。主力吸筹,在技术图形上会留下痕迹,这个痕迹就是底部放量。因为资金体量大,在买入时就会使得成交量放大,本来一天就几百上千万的成交金额,突然增大到几千万以上,肯定是由大资金买入导致的。

除了底部吸筹留下的底部放量之外,还要结合筹码指标,收集筹码是一个过程,尤其是在一只不活跃的股票上,则需要有足够的耐心来收集筹码,直到筹码指标显示筹码集中度比较高,才表明主力完成了收集筹码的动作,等待拉升即可。如下图的个股,在底部放量吸筹,然后经过了大半年时间的磨底震仓,直到筹码集中在主力手上,随后就逐步抬高股价,利用利好消息启动主升浪,最后就是高位出货。

改变不了混沌的市场,就改变自己的主观臆测

投机,没有捷径,也没有所谓的弯路,不过是绝大部分的的交易者始终走不通的一条心路,只是还是那绝大部分的交易者一直试图在寻找捷径而已,这错了!虽通罗马的路不止一条,但是没有一条路是不需要吃苦和付出。

每个交易者都会经常并且随时被市场教训,人总是这样,被教训的越深刻,越发会变得保守和求稳,不敢冒险的前提下逼着自己去找可以解决困境的捷径,以为这是解决问题的办法,但是这跟画地为牢没有太大的区别,在一个风险与收益并存的行业里,你试图避开风险,也就摒弃了收益,所以这个市场上充斥的零风险交易诀窍之类的秘籍最是没用,所有的交易方法,操作策略以及资金管理都是交易者在收益与风险的博弈中可以得到一个风险收益比占优的概率结果。

市场改变不了混沌,这是客观事实,交易者只能不断的改变自己的主观臆测,这经常与情绪相悖,行情在震荡,交易者的情绪同时也在波动,或反向,或正向,所谓一个世界顶级的模拟盘高手比不上一个最蹩脚的实盘交易员,说的最有道理,预测不会产生盈利或者亏损,只有实盘进场才会。

在所有最害人的情绪中,贪婪与恐惧最甚,这两个极端的情绪,就像是心态天平上两端的砝码,伴随着牛熊转换,不为外人所知的影响着每一个交易者的决策,极端的情绪最容易产生超越心理承受力的压力,熊市的恐惧杀跌,牛市的贪婪抢筹,足以让心智健全的成年人变得像刚开始懵懂的认识这个世界的小学生。

恐惧的最直接结果是,交易者不敢站在市场大众的对立面上,在别的行业业已成规矩的大多数人的意见或许的确可以决定产生正确的结果,但是投机交易不是这样,因为这个市场压根就没有规矩可言,所有的走势都是市场惊慌失措的结果,看似科学的分析往往得不到准确地结果,认为人性难测,所以,很多别的行业的精英进入投机市场也压根玩不转,甚至比别人败的更彻底,典型的经验主义害死人。

基本面分析或者技术理论的确可以给交易者一些心理上的安慰,在自己的思维模式上给所有出乎意料的行情一个合理的解释,但是你不能指望他可以预测市场的所有意外状况,市场唯一不变的就是一直在发生意外,思维不同步,认知有差异,注定了交易只能选择独行,别人的方法可以欣赏,但是很难学为所用,所以注定只能以自己为友,要想完善情绪控制力,只能不断提高对自己的认知,对交易哲学的理解,所以在很多交易者看来,优秀的交易员都不谈技术,只会说些跟交易不着边的东西,其实他们都说了,交易如修行,无论是北禅渐悟还是南禅顿悟,其最终的不过是要有一套交易理念。

皆妙笔

皆妙笔