二八分化 中小创强势洗盘

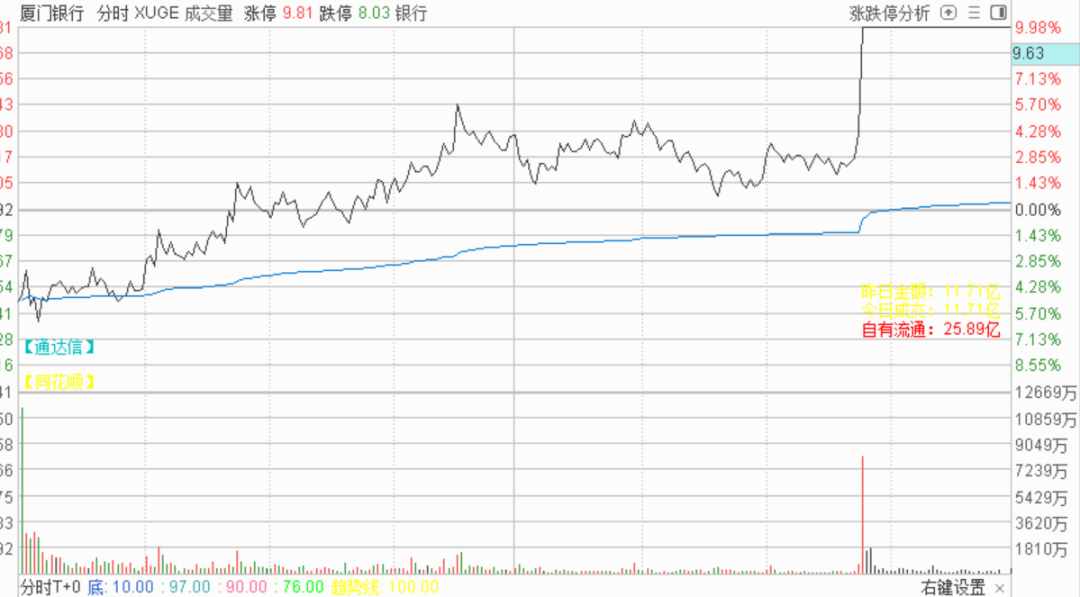

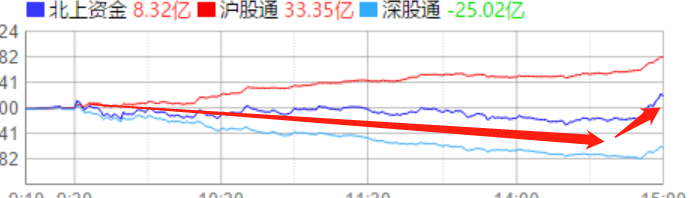

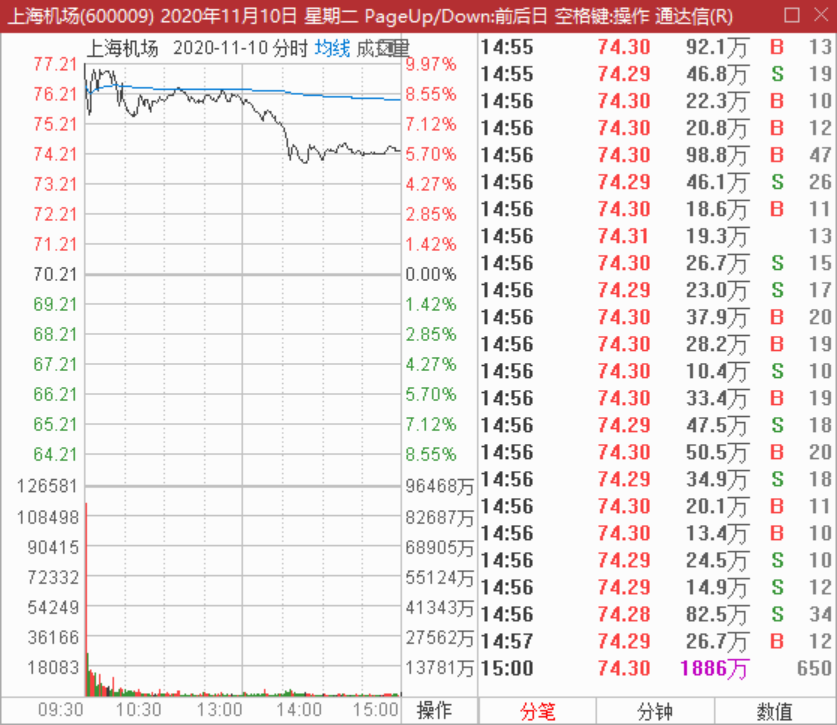

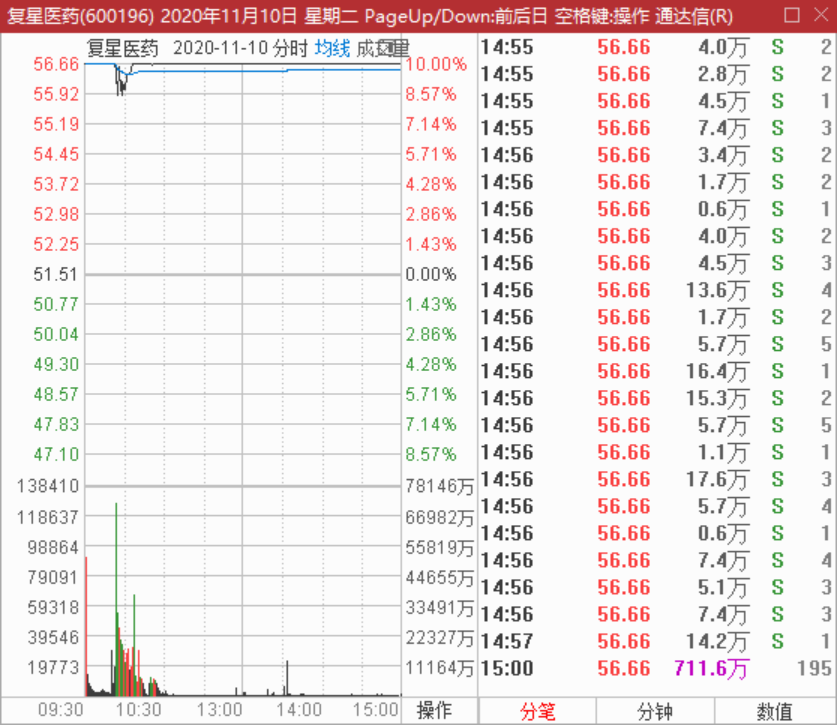

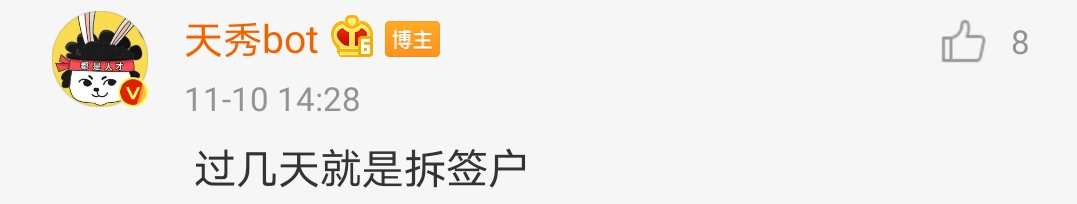

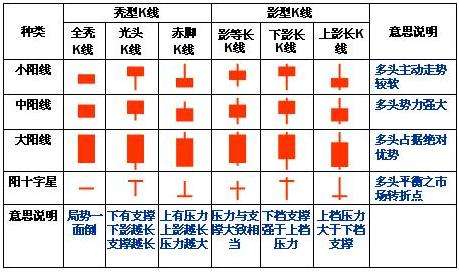

隔夜提示大家,继续下杀轻仓者可分批入场,预期总体下跌空间有限,日内看沪指跌幅有限,但中小创日内跌幅超预期,如此本周调整为主,大家可将吸筹时间适当拉长,不着急一次快速加满。夜盘欧美市场继续分化,欧洲股市涨幅收窄,美股维持道强纳弱,科技股持续走低,早盘日韩低位震荡,A股三大指数集体低开明显。稍事震荡后,创业板重新发力下砸,上证50强力护盘,沪指午盘前维持红盘。午后中小创仍然没有抄底资金入场,资金恐慌继续下砸,收盘前沪指翻绿,市场地位加大换手,抄底资金逢低吸纳。沪指收小阴线,周一跳空缺口维持,中小板中阴线回调,创业板大阴线调整,量能维持高位,下杀抛压减轻。

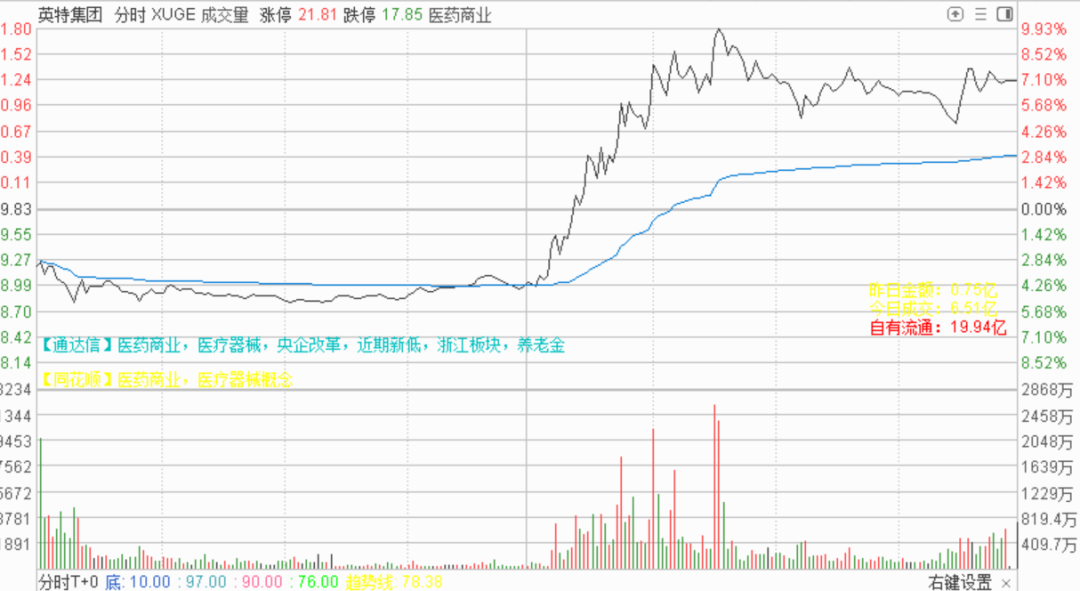

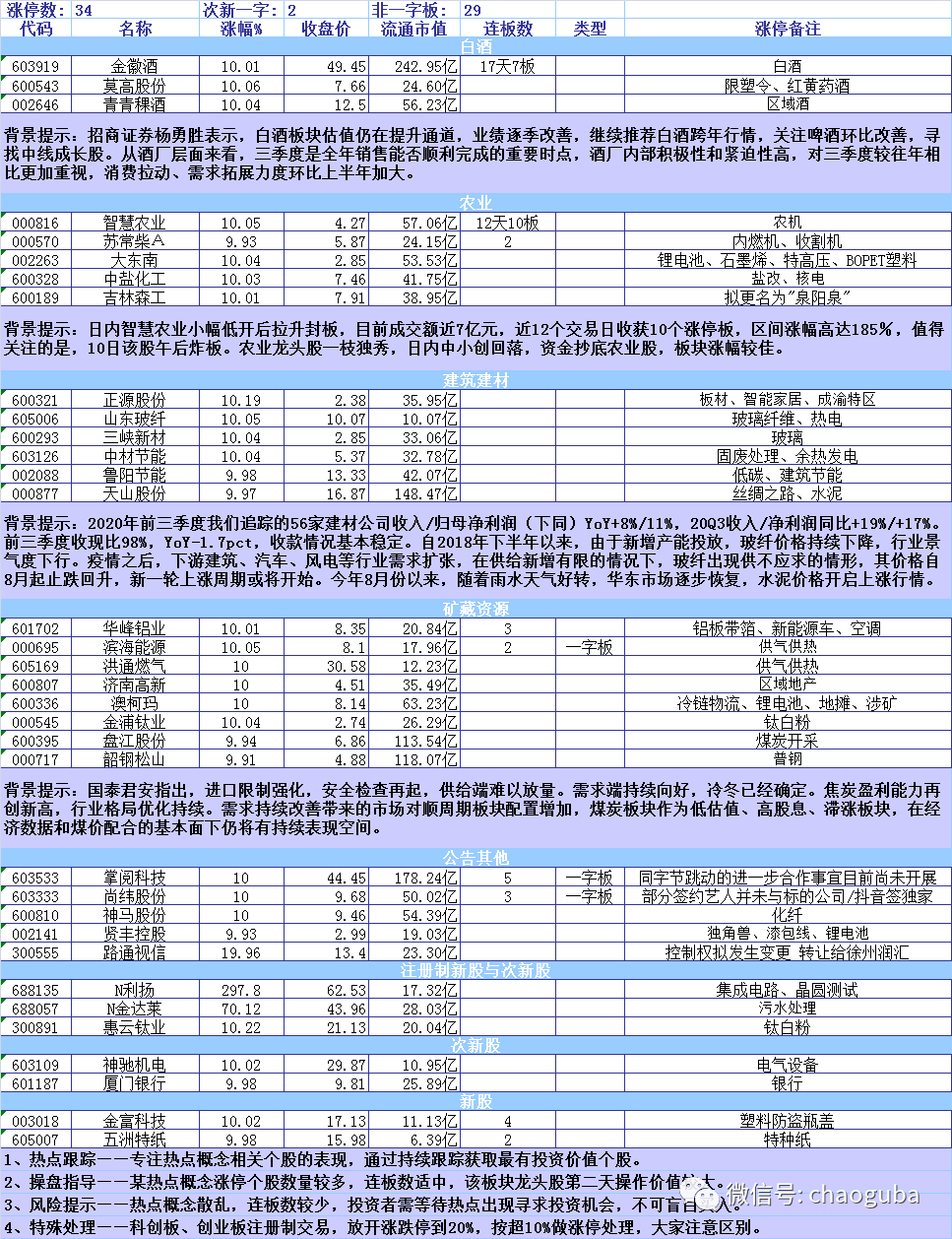

资源、建材、农业、白酒等异常火热 创业板缺席涨停板

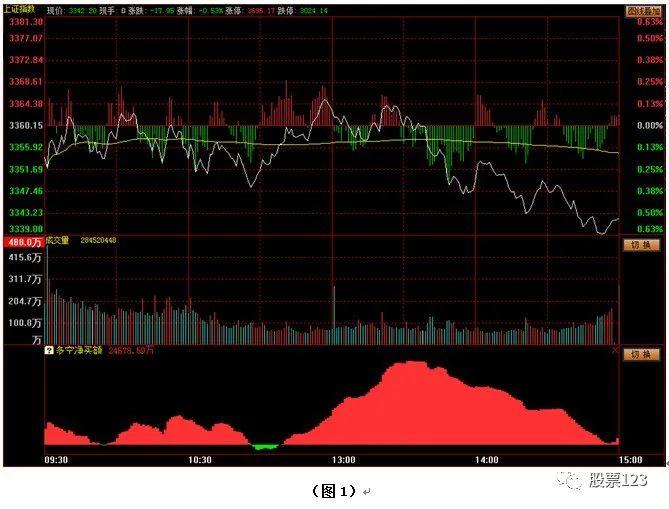

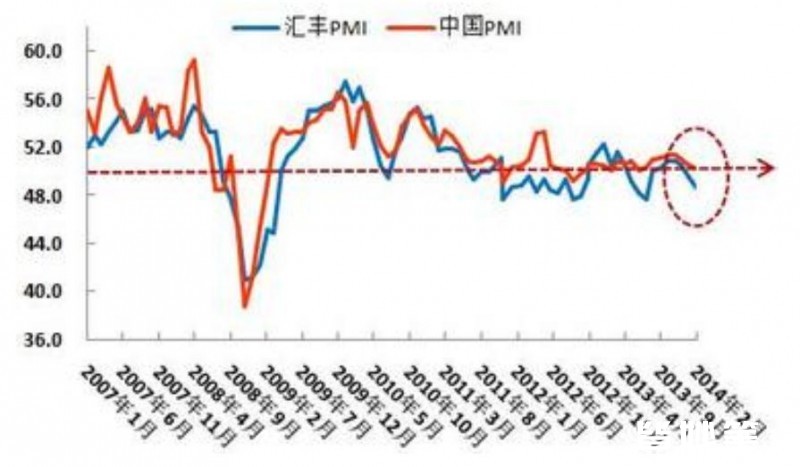

摘帽概念领涨两市,近期智慧农业摘帽后连续涨停,短期涨幅近2倍,日内板块集体爆发。钛金属、煤炭、供气、青海、宁夏、保障房、工程机械、建材、磷矿石、天然气、公路、水泥等涨幅居前,短期周期股集体止跌,资金从中小创出逃,资金从成长路线转为周期抄底。白酒维持强势,近期连续走高,中外资本纷纷抢筹,但短期偏高,不建议大家继续追涨介入。银行止跌拉升,维持沪指横盘没有跟随中小创大跌,国家队维稳成绩斐然。芯片替代集体领跌,分支方向如国证芯片、中芯国际、半导体50、光刻机、光刻胶、大基金、芯片等集体大跌,板块跌幅达3%,个股惨不忍睹。无线连接、云计算、金融科技、RCS、华为等集体回调明显,中小创维持高弹性,大家注意节奏,积极高抛低吸。短期中小创抛压连续极端释放,即将重回前期箱底,大家关注届时资金抄底意愿,如偏强尚佳,否则中小创磨底仍需时日。

涨停龙头分析

涨停是市场的核心,通过涨停的分类可以明确近期市场炒作热点,而对龙头股(涨停分析前排股)的把握,可以获得超额收益,当然风险相对较高。当日涨停概念股分类如图,各强势股大家可以自选跟踪:

投资策略前瞻

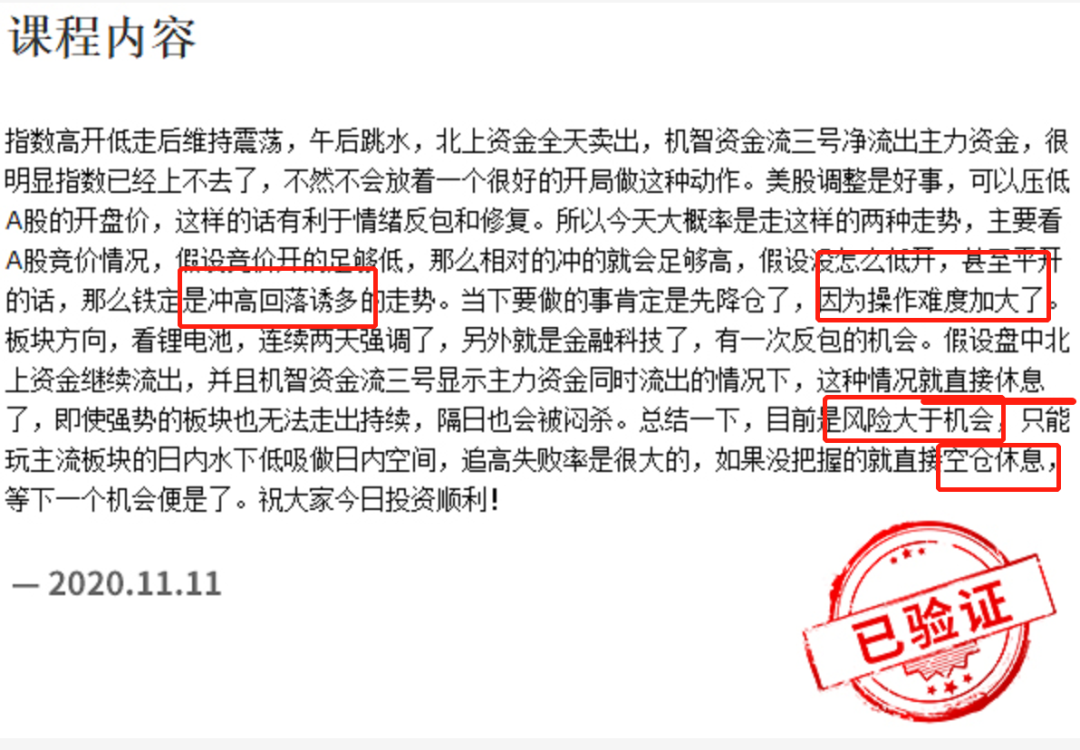

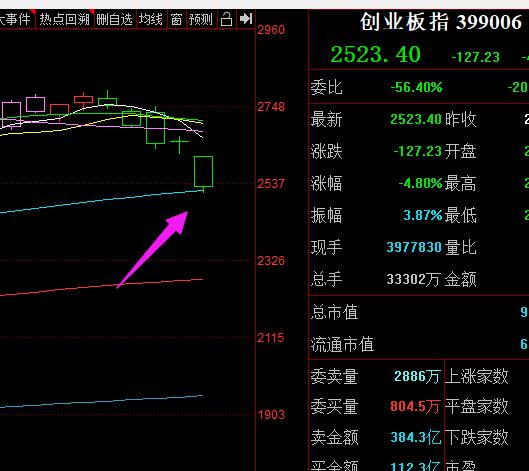

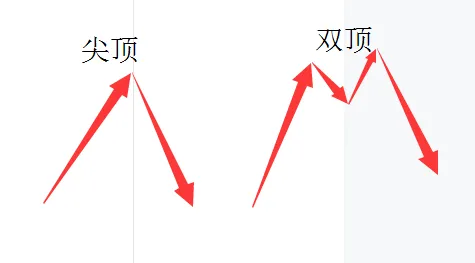

短期A股呈现明显的二八分化,沪指维持强势,中小创周一强势反弹后连续两天大幅调整,短线获利盘离场明显。创业板放开20%涨跌停后,大家可以明显感觉到,创业板上拉下杀节奏明显加快,而且呈现明确的牛长熊短格局。一波上涨容易出现连续推升,但调整一般以中阴线、大阴线快速调整到位,如此创业板短线操盘能力较为突出,没法做到高抛低吸大家切忌追高,逢低买入核心股即可。预期外盘维持震荡盘升,A股抛压释放结束后有望震荡筑底,大家近期分批低吸入场。

皆妙笔

皆妙笔